या लेखात, आम्ही चर्चा करू

- सेन्सेक्स आणि त्याची परफॉर्मन्स समजून घेणे

- सेन्सेक्स गुंतवणूक धोरणांचे प्रकार

- जास्तीत जास्त परतावा आणि जोखीम व्यवस्थापित करण्यासाठी सर्वोत्तम पद्धती

सेन्सेक्स आणि त्याची परफॉर्मन्स समजून घेणे

सेन्सेक्सने 1 जानेवारी 1986 रोजी 100 च्या मूळ मूल्यासह पदार्पण केले. यामध्ये बॉम्बे स्टॉक एक्स्चेंज (BSE) वरील सर्वाधिक सक्रियपणे व्यवहार केलेल्या 30 समभागांचा समावेश आहे. मार्केट कॅपिटलायझेशन, लिक्विडिटी आणि ट्रेडिंग व्हॉल्यूम यावर आधारित स्टॉक्स निवडले जातात. सेन्सेक्सची रचना सध्याच्या मार्केटमधील परिस्थितीचे योग्य प्रकारे प्रतिनिधित्व करते याची खात्री करण्यासाठी नियमितपणे सुधारित केली जाते.

सेन्सेक्सचे प्रमुख परफॉर्मन्स इंडिकेटर्स

सेन्सेक्सचे प्रमुख परफॉर्मन्स इंडिकेटर्स (KPIs) त्याचे परफॉर्मन्स मोजण्यासाठी वापरले जातात. सर्वात सामान्यपणे वापरले जाणारे KPI हे निर्देशांक पातळी, दैनिक बदल, टक्केवारीतील बदल आणि बाजार भांडवल हे आहेत. निर्देशांक पातळी सेन्सेक्सचे वर्तमान मूल्य प्रतिबिंबित करते, तर दैनंदिन बदल आणि टक्केवारीतील बदल एका विशिष्ट कालावधीत निर्देशांकाच्या मूल्यात वाढ किंवा घट दर्शवतात. तर मार्केट कॅपिटलायझेशन म्हणजे निर्देशांकातील सर्व समभागांचे एकूण मूल्य.

सेन्सेक्स परफॉर्मन्सवर परिणाम करणारे घटक

आर्थिक, राजकीय आणि सामाजिक घटकांसह विविध घटकांचा सेन्सेक्सच्या परफॉर्मन्सवर प्रभाव पडतो. GDP वाढ, चलनवाढ, व्याजदर आणि कॉर्पोरेट कमाई यासारखे आर्थिक घटक सेन्सेक्सच्या परफॉर्मन्सवर लक्षणीय परिणाम करू शकतात. सरकारी धोरणे, निवडणुका आणि जागतिक घडामोडी यासारखे राजकीय घटकही निर्देशांकाच्या परफॉर्मन्सवर प्रभाव टाकू शकतात. ग्राहकांच्या वर्तनातील बदल, लोकसंख्याशास्त्रीय ट्रेंड आणि सांस्कृतिक बदल यासारखे सामाजिक घटक देखील सेन्सेक्सच्या परफॉर्मन्सवर परिणाम करू शकतात. अलिकडच्या वर्षांत, कोविड-19 महामारीचा सेन्सेक्सच्या परफॉर्मन्सवर लक्षणीय परिणाम झाला आहे, ज्यामुळे मार्केटमध्ये लक्षणीय अस्थिरता निर्माण झाली आहे. गुंतवणूकदारांनी हे घटक समजून घेणे आवश्यक आहे आणि ते माहितीपूर्ण गुंतवणूक निर्णय घेण्यासाठी सेन्सेक्सच्या परफॉर्मन्सवर कसा परिणाम करू शकतात. प्रमुख कार्यप्रदर्शन निर्देशकांचे निरीक्षण करून आणि मार्केटमधील ताज्या बातम्यांविषयी माहिती ठेवून, गुंतवणूकदार सेन्सेक्सचा परफॉर्मन्स अधिक चांगल्या प्रकारे समजून घेऊ शकतात आणि गुंतवणूकीचे निर्णय घेऊ शकतात.

सेन्सेक्स गुंतवणूक धोरणांचे प्रकार

जोखीम व्यवस्थापित करताना त्यांचा परतावा वाढवण्यासाठी गुंतवणूकदार सेन्सेक्समध्ये गुंतवणूक करण्यासाठी विविध धोरणांचा वापर करतात. येथे सेन्सेक्स गुंतवणूक धोरणांचे तीन प्राथमिक प्रकार आहेत:

1. मूलभूत विश्लेषण

मूलभूत विश्लेषण म्हणजे कंपनीच्या आर्थिक आणि आर्थिक डेटाचे विश्लेषण करून त्याचे आंतरिक मूल्य निश्चित करणे. कंपनीच्या समभागाची किंमत ही कमाई, महसूल, रोख प्रवाह आणि मालमत्ता यासारख्या व्यवसायाच्या मूलभूत तत्त्वांवर आधारित असते. मूलभूत विश्लेषणामध्ये कंपनीचे आर्थिक आरोग्य, वाढीची क्षमता आणि मार्केटमधील स्थिती निश्चित करण्यासाठी कंपनीचे आर्थिक विवरण, कमाईचे अहवाल आणि इतर बाजार डेटाचे संशोधन करणे समाविष्ट आहे.

मुख्य घटक आणि मेट्रिक्स

- बॅलन्स शीट: कंपनीची मालमत्ता, दायित्वे आणि इक्विटीची माहिती प्रदान करते.

- उत्पन्न विवरण: कंपनीचे उत्पन्न, खर्च आणि निव्वळ उत्पन्न दाखवते.

- कॅश फ्लो स्टेटमेंट: कंपनीचे इनफ्लो आणि आऊटफ्लो प्रदर्शित करते.

- P/E गुणोत्तर: कंपनीच्या प्रति शेअर कमाईशी संबंधित वर्तमान स्टॉक किंमत मोजते.

- P/B गुणोत्तर: कंपनीच्या बाजार भांडवलाची त्याच्या पुस्तक मूल्याशी तुलना करते.

- लाभांश उत्पन्न: स्टॉकच्या किमतीशी संबंधित लाभांशावरील परताव्याची टक्केवारी दाखवते.

फायदे

- कंपनीचे आर्थिक आरोग्य, वाढीची क्षमता आणि मार्केटमधील स्थितीचे सर्वसमावेशक दृश्य प्रदान करते.

- गुंतवणूकदारांना कंपनीच्या आर्थिक स्टेटमेन्टचे विश्लेषण करून त्याचे अंतर्गत मूल्य समजण्यास मदत करते.

- संभाव्य ट्रेडिंग संधी उपलब्ध करून देणारे स्टॉक्स ओळखू शकतात ज्यांचे मूल्य कमी किंवा जास्त असू शकते.

तोटे

- वेळ घेणारे, कारण त्यासाठी व्यापक संशोधन आणि विश्लेषण आवश्यक आहे.

- यासाठी प्रभावीपणे कार्य करण्यासाठी कौशल्य आणि ज्ञान आवश्यक आहे ज्यामुळे ते नवशिक्या गुंतवणूकदारांसाठी आव्हानात्मक बनते.

- कंपनीच्या आर्थिक स्टेटमेन्टमध्ये परावर्तित न होणारे आर्थिक किंवा राजकीय वातावरणातील बदल यासारख्या बाह्य घटकांवर परिणाम होऊ शकतो.

2. टेक्निकल विश्लेषण

टेक्निकल विश्लेषण ही ट्रेंड आणि नमुने ओळखण्यासाठी स्टॉकच्या किमती आणि मार्केट डेटाचे विश्लेषण करण्याची एक पद्धत आहे. यामध्ये मार्केट डेटाचे विश्लेषण करण्यासाठी आणि संभाव्य ट्रेडिंग संधी ओळखण्यासाठी चार्ट, आलेख आणि इतर साधने वापरणे समाविष्ट आहे. मार्केट ट्रेंड आणि पॅटर्न्स स्टॉकच्या किमती वाढवतात आणि या ट्रेंड आणि पॅटर्नचा उपयोग भावी किंमतींच्या हालचालींचा अंदाज लावण्यासाठी केला जाऊ शकतो या आधारावर तांत्रिक विश्लेषण आधारित आहे.

प्रमुख मेट्रिक्स

- मूव्हिंग एव्हरेजेस: निर्धारित कालावधीत किंमतीतील चढ-उतार सहज करून ट्रेंड ओळखण्यासाठी वापरले जातात.

- ट्रेंड लाइन्स:संभाव्य समर्थन आणि प्रतिकार पातळी ओळखण्यासाठी वापरले जातात.

- मोमेंटम इंडिकेटर्स: वेळेनुसार स्टॉकच्या किंमतीतील बदलाचा दर दर्शवतात.

- रिलेटिव्ह स्ट्रेंथ इंडेक्स (RSI): स्टॉकची जास्त खरेदी झाली आहे की जास्त विक्री झाली आहे याचे मूल्यांकन करण्यासाठी अलीकडील किंमतीतील बदलांचे परिमाण मोजतात.

- बोलिंगर बँड:स्टॉकच्या अस्थिरतेवर आधारित संभाव्य खरेदी किंवा विक्री सिग्नल ओळखण्यासाठी मूव्हिंग अॅव्हरेज आणि मानक विचलन वापरतात.

फायदे

- स्टॉकच्या किंमत डेटामधील नमुने आणि ट्रेंडच्या आधारावर अल्प-मुदतीच्या ट्रेडिंगच्या संधी ओळखू शकतात.

- ऐतिहासिक डेटावर आधारित संभाव्य खरेदी किंवा विक्री सिग्नल निर्धारित करण्यासाठी वापरले जाऊ शकते.

- स्टॉकच्या किमतीच्या हालचालींचे व्हिज्युअल प्रतिनिधित्व प्रदान करते, ज्यामुळे त्याचा अर्थ लावणे आणि विश्लेषण करणे सोपे होते.

- जलद आणि अधिक अचूक विश्लेषण करून स्वयंचलित केले जाऊ शकते.

- तोटे

- कंपनीचे आर्थिक आरोग्य किंवा वाढीची क्षमता यासारखे मूलभूत घटक विचारात घेत नाही.

- अनपेक्षित घटना किंवा बातम्यांमुळे प्रभावित होऊ शकते जे स्टॉकच्या ऐतिहासिक किंमत डेटामध्ये परावर्तित होऊ शकत नाही.

- चुकीचे सिग्नल आणि त्रुटींना बळी पडू शकते, ज्यामुळे संभाव्य नुकसान होऊ शकते.

- व्यक्तिनिष्ठ व्याख्या आणि पूर्वाग्रहांनी प्रभावित होऊ शकते.

3. संख्यात्मक विश्लेषण

परिमाणवाचक विश्लेषण मार्केट डेटाचे विश्लेषण करण्यासाठी आणि संभाव्य ट्रेडिंग संधी ओळखण्यासाठी सांख्यिकीय मॉडेल आणि गणिती अल्गोरिदम वापरते. यामध्ये मोठ्या प्रमाणात मार्केट डेटाचे विश्लेषण करण्यासाठी आणि उघड्या डोळ्यांना न दिसणारे नमुने आणि ट्रेंड ओळखण्यासाठी जटिल अल्गोरिदम आणि मॉडेल्स वापरणे समाविष्ट आहे.

प्रमुख मेट्रिक्स

- किमतीतील अस्थिरता:स्टॉकमधील किंमतीतील बदलांचे प्रमाण आणि वारंवारता मोजते.

- ट्रेडिंग व्हॉल्यूम:विशिष्ट कालावधीत ट्रेडिंग केलेल्या शेअर्सची संख्या दर्शवते.

- परस्परसंबंध:दोन किंवा अधिक समभागांमधील संबंध मोजतो.

- रिग्रेशन एनॅलिसिस:भविष्यातील ट्रेंडचा अंदाज घेण्यासाठी ऐतिहासिक डेटा वापरते.

- न्यूरल नेटवर्क:स्टॉक किंमत डेटामधील नमुने ओळखण्यासाठी मशीन लर्निंग अल्गोरिदम वापरते.

- डिसिजन ट्रीज: विविध श्रेणींमध्ये डेटाचे वर्गीकरण करून संभाव्य ट्रेडिंग संधी ओळखण्यात मदत करते.

फायदे

- स्टॉकच्या परफॉर्मन्समध्ये वस्तुनिष्ठ आणि डेटा-चालित अंतर्दृष्टी प्रदान करते.

- ट्रेडिंग अल्गोरिदम आणि मॉडेल विकसित करण्यासाठी वापरले जाऊ शकते जे गुंतवणूक निर्णय स्वयंचलित करू शकतात.

- मूलभूत किंवा तांत्रिक विश्लेषणाद्वारे न दिसणारे नमुने आणि ट्रेंड ओळखण्यात मदत करते.

- अधिक अचूक जोखीम व्यवस्थापन आणि पोर्टफोलिओ ऑप्टिमायझेशन करू देते.

तोटे

- विश्लेषणासाठी मोठ्या प्रमाणात ऐतिहासिक डेटा आणि अत्याधुनिक साधनांमध्ये प्रवेश आवश्यक आहे, ज्यामुळे वैयक्तिक गुंतवणूकदारांसाठी ते महाग ठरते.

- मॉडेलमध्ये परावर्तित न होणार्या डेटामधील अनपेक्षित घटना किंवा विसंगतींमुळे प्रभावित होऊ शकते.

- क्लिष्ट मार्केट डायनॅमिक्स यांना जास्त सोपे करते आणि स्टॉकच्या परफॉर्मन्सवर परिणाम करणारे महत्त्वाचे घटक कॅप्चर करण्यात अयशस्वी होऊ शकतात.

जास्तीत जास्त परतावा आणि जोखीम व्यवस्थापित करण्यासाठी सर्वोत्तम पद्धती

स्टॉक मार्केटमध्ये गुंतवणूक करणे हा एक फायद्याचा अनुभव असू शकतो, परंतु तो धोकादायक देखील असू शकतो. जोखीम व्यवस्थापित करताना जास्तीत जास्त परतावा मिळवण्यासाठी, गुंतवणूकदारांनी मार्केटमधील चढ-उतारांवर नेव्हिगेट करण्यात मदत करण्यासाठी सर्वोत्तम पद्धतींचा अवलंब केला पाहिजे. परतावा वाढवण्यासाठी आणि जोखीम व्यवस्थापित करण्यासाठी येथे काही सर्वोत्तम पद्धती आहेत:

1. विविधीकरण

विविध क्षेत्र, भौगोलिक आणि मालमत्ता वर्गांमध्ये विविध प्रकारच्या समभागांमध्ये गुंतवणूक करण्याचा सराव म्हणजे विविधीकरण. विविधीकरणामुळे अनेक मालमत्तेमध्ये गुंतवणुकीचा प्रसार करून पोर्टफोलिओचा एकूण जोखीम कमी होण्यास मदत होते. जेव्हा एक मालमत्ता वर्ग किंवा क्षेत्र खराब परफॉर्म करतात, तेव्हा पोर्टफोलिओमधील इतर मालमत्ता त्या नुकसानाची भरपाई करण्यास मदत करू शकतात.

2. विविधीकरणासाठी धोरणे

- विविध क्षेत्रांमध्ये गुंतवणूक करा:विविधता आणण्याचा एक सोपा मार्ग म्हणजे विविध क्षेत्रातील समभागांमध्ये गुंतवणूक करणे. उदाहरणार्थ, समजा एखाद्या गुंतवणूकदाराकडे तंत्रज्ञान, आरोग्यसेवा आणि आर्थिक क्षेत्रातील स्टॉकचा समावेश असलेला पोर्टफोलिओ आहे. अशावेळी, एका क्षेत्रातील मंदी दुसऱ्या क्षेत्रातील नफ्याद्वारे भरपाई केली जाऊ शकते.

- वेगवेगळ्या मालमत्ता वर्गांमध्ये गुंतवणूक करा:गुंतवणूकदार विविध मालमत्ता वर्गांमध्ये गुंतवणूक करून विविधता आणू शकतात, जसे की स्टॉक, बाँड आणि कमोडिटी. वेगवेगळ्या मालमत्ता वर्गांमध्ये गुंतवणुकीचा प्रसार करून, गुंतवणूकदार त्यांच्या पोर्टफोलिओमधील एकूण जोखीम कमी करू शकतात.

- गुंतवणुकीसाठी प्रदेश निवडा:विविध देशांतील समभागांमध्ये गुंतवणूक करणे हा विविधता आणण्याचा आणखी एक मार्ग आहे. हे वेगवेगळ्या अर्थव्यवस्था आणि चलनांना एक्सपोजर प्रदान करू शकते, कोणत्याही एका देशाला जास्त प्रमाणात संपर्कात येण्याचा धोका कमी करते.

- इंडेक्स फंड किंवा ईटीएफमध्ये गुंतवणूक करा: इंडेक्स फंड आणि ईटीएफ विविधता आणण्यासाठी एक सोयीस्कर मार्ग असतात.हे फंड विशिष्ट निर्देशांक किंवा क्षेत्राचा मागोवा घेतात आणि समभागांच्या बास्केटमध्ये गुंतवणूक करतात, ज्यामुळे विविध कंपन्यांच्या समूहाला एक्सपोजर मिळते.

3. जोखीम व्यवस्थापन

जोखीम व्यवस्थापन म्हणजे जोखीम ओळखणे, मूल्यांकन करणे आणि नियंत्रित करणे. गुंतवणूकदारांनी त्यांच्या गुंतवणुकीशी संबंधित जोखीम समजून घेणे आणि ते कमी करण्यासाठी उपाययोजना करणे आवश्यक आहे. जोखीम व्यवस्थापन धोरणांमध्ये विविधीकरण, स्टॉप-लॉस ऑर्डर सेट करणे आणि पर्याय किंवा फ्युचर्स कॉन्ट्रॅक्ट यासारख्या हेजिंग धोरणांचा समावेश असू शकतो.

जोखीम व्यवस्थापन धोरणे

- गुंतवणुकीची उद्दिष्टे आणि जोखीम सहनशीलता निश्चित करा: गुंतवणूक करण्यापूर्वी, गुंतवणुकीची उद्दिष्टे आणि जोखीम सहनशीलता निश्चित करणे महत्त्वाचे आहे.यामुळे गुंतवणूकदारांना हे समजण्यास मदत होईल की ते किती जोखीम घेण्यास सोयीस्कर आहेत आणि त्यांच्या गुंतवणुकीतून त्यांना कोणत्या स्तरावर परतावा मिळण्याची अपेक्षा आहे.

- स्टॉप-लॉस ऑर्डर वापरा:स्टॉप-लॉस ऑर्डर पूर्वनिर्धारित किंमतीपर्यंत पोहोचल्यावर स्टॉकची आपोआप विक्री करून संभाव्य तोटा मर्यादित करण्यात मदत करू शकतात. यामुळे स्टॉक कमी होत राहिल्यास पुढील नुकसान टाळता येईल.

- बाजारातील ट्रेंडवर लक्ष ठेवा:गुंतवणूकदारांनी मार्केटमधील कल आणि त्यांच्या गुंतवणुकीवर परिणाम करणाऱ्या बातम्यांचा मागोवा ठेवावा. हे त्यांना माहितीपूर्ण निर्णय घेण्यास आणि आवश्यकतेनुसार त्यांची गुंतवणूक धोरण समायोजित करण्यात मदत करू शकते.

- नियमितपणे पोर्टफोलिओचे पुनरावलोकन आणि पुनर्संतुलन:पोर्टफोलिओचे नियमितपणे पुनरावलोकन करणे आणि जोखमीची इच्छित पातळी राखण्यासाठी समायोजन करणे आवश्यक आहे. यामध्ये चांगला परफॉर्मन्स करणाऱ्या समभागांची विक्री करून पोर्टफोलिओमध्ये पुनर्संतुलित करणे आणि कमी परफॉर्म करणाऱ्यांमध्ये गुंतवणूक करणे समाविष्ट असू शकते.

- हर्ड मेन्टॅलिटी टाळा:इतर प्रत्येकजण काय करत आहे यावर आधारित गुंतवणुकीचे निर्णय घेणे टाळणे महत्त्वाचे आहे. झुंड मानसिकतेमुळे गुंतवणुकीचे खराब निर्णय होऊ शकतात, जसे की जास्त खरेदी आणि कमी विक्री.

4. दीर्घकालीन दृष्टीकोन

शेअर मार्केटमध्ये गुंतवणूक करण्यासाठी दीर्घकालीन दृष्टीकोन आवश्यक आहे. स्टॉक अल्पावधीत अस्थिर असू शकतात, परंतु ते रोखे किंवा रोख यांसारख्या इतर मालमत्ता वर्गांपेक्षा दीर्घ मुदतीत जास्त परतावा देतात. गुंतवणूकदारांनी दीर्घकालीन दृष्टीकोन स्वीकारला पाहिजे आणि मार्केटमधील अल्पकालीन चढउतारांवर आधारित वारंवार व्यवहार करण्याच्या आग्रहाचा प्रतिकार केला पाहिजे.

- कंपाउंड रिटर्न्स: दीर्घकालीन दृष्टीकोन घेतल्यास गुंतवणूकदारांना कालांतराने परताव्याच्या चक्रवाढ परिणामाचा फायदा होऊ शकतो.याचा अर्थ असा की परतावा पुन्हा गुंतवला गेल्याने ते अतिरिक्त परतावा निर्माण करतात, ज्यामुळे एकूण गुंतवणुकीच्या परताव्यात लक्षणीय वाढ होऊ शकते.

- कमी अस्थिरता:गुंतवणूक जितकी जास्त वेळ ठेवली जाते, तितका अल्पकालीन मार्केटमधील चढउतारांचा त्याच्या मूल्यावर कमी परिणाम होतो. हे पोर्टफोलिओमधील अस्थिरता कमी करण्यास आणि मार्केटमधील मंदीचा प्रभाव कमी करण्यास मदत करू शकते.

- तोट्यातून सावरण्यासाठी अधिक वेळ:दीर्घकालीन गुंतवणूकदारांना ते अनुभवू शकणार्या कोणत्याही नुकसानातून सावरण्यासाठी अधिक वेळ असतो. याचा अर्थ ते मार्केटमधील चढउतारांवर मात करू शकतात आणि तोट्यात विकण्याऐवजी आणि भविष्यातील संभाव्य नफा गमावण्याऐवजी मार्केट पुन्हा नीट होण्याची प्रतीक्षा करू शकतात.

- कमी वारंवार ट्रेडिंग: दीर्घकालीन दृष्टीकोन घेण्याचा अर्थ असा आहे की गुंतवणूकदार वारंवार ट्रेडिंगमध्ये गुंतण्याची शक्यता कमी आहे, ज्यामुळे उच्च व्यवहार खर्च आणि कमी परतावा मिळू शकतो.त्याऐवजी, ते दीर्घकालीन चांगल्या परफॉर्म करणार्या दर्जेदार कंपन्यांमध्ये गुंतवणूक करण्यावर लक्ष केंद्रित करू शकतात.

- कर लाभ:दीर्घ मुदतीसाठी गुंतवणूक ठेवल्यास कर फायदे देखील मिळू शकतात, कारण दीर्घकालीन भांडवली नफ्यावर अल्प-मुदतीच्या नफ्यांपेक्षा कमी दराने कर आकारला जातो.

निष्कर्ष

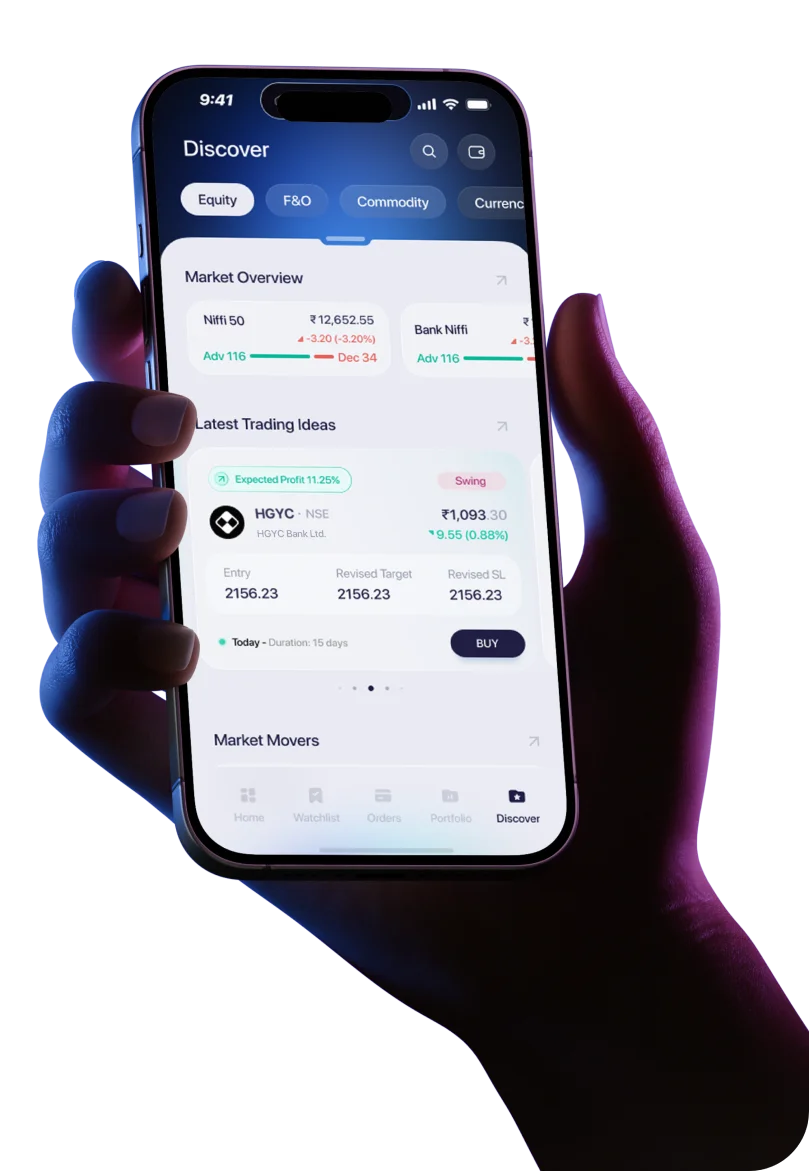

शेवटी, जोखीम व्यवस्थापित करताना जास्तीत जास्त परतावा मिळवण्यासाठी सेन्सेक्समध्ये गुंतवणूक करताना चांगली गुंतवणूक धोरण असणे महत्त्वाचे आहे. या लेखात विविध गुंतवणुकीच्या धोरणांचा समावेश आहे, ज्यात मूलभूत विश्लेषण, तांत्रिक विश्लेषण आणि परिमाणवाचक विश्लेषणासह, विविधीकरणासाठी सर्वोत्तम पद्धती, जोखीम व्यवस्थापन, दीर्घकालीन दृष्टीकोन घेणे आणि शिस्त आणि संयम राखणे यांचा समावेश आहे. तथापि, गुंतवणूक धोरण विकसित करणे आणि त्याची अंमलबजावणी करणे आव्हानात्मक असू शकते, विशेषतः नवशिक्यांसाठी. येथेच SAMCO, एक अग्रगण्य ट्रेडिंग अॅप, गुंतवणूकदारांना त्यांची आर्थिक उद्दिष्टे साध्य करण्यात मदत करण्यासाठी येतो. SAMCO गुंतवणूकदारांना माहितीपूर्ण गुंतवणुकीचे निर्णय घेण्यास आणि त्यांची गुंतवणूक सहजपणे व्यवस्थापित करण्यात मदत करण्यासाठी अनेक साधने आणि संसाधने ऑफर करते. त्याद्वारे, गुंतवणूकदार प्रगत व्यापार साधने, मार्केट संशोधन आणि सगळ्यांच्या पुढे राहण्यासाठी तज्ञांच्या सल्ल्याचा वापर करू शकतात.

Easy & quick

Easy & quick

Leave A Comment?